Pour republier cet article

Voir l’article original pour connaître les conditions de republications.

Fermetures des agences bancaires : une tendance amorcée bien avant la crise sanitaire

La crise de la Covid-19 a, de facto, entraîné la fermeture plus ou moins prolongée de nombreuses agences bancaires en France, relançant dans la presse le débat sur l’existence ou non d’une tendance de fond qui serait imputable à la digitalisation croissante du modèle bancaire.

En décembre, l’annonce de la fusion des réseaux de la Société générale et du Crédit du Nord, qui fermeront à cette occasion 600 agences sur le territoire d’ici 2025, est venue confirmer ce mouvement.

Or, la crise actuelle ne pourrait finalement que jouer un rôle minimal pour alimenter une tendance qui s’est fortement intensifiée ces dernières années, plus particulièrement depuis 2013.

Un mouvement ancien

Grâce à l’exploitation de la base de données OGRB qui recense et géolocalise annuellement l’implantation physique des agences bancaires de l’ensemble des enseignes présentes en France, nous avons pu quantifier le phénomène sur la période 1999-2018. Il est d’une ampleur significative puisque sur cette période, 8 363 agences ont été fermées dans 11 enseignes, ce qui représente l’équivalent de 19,9 % du parc d’agences existant en début de période (fin 1998).

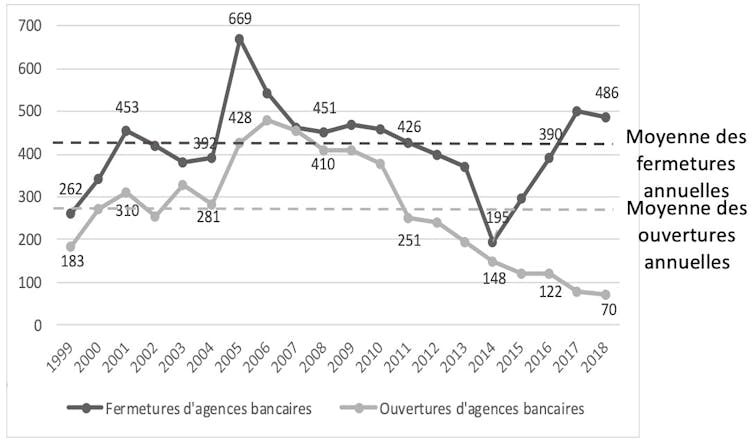

Le graphique n°1 présente les ouvertures et fermetures annuelles d’agences sur la période. La comparaison de la courbe des fermetures à la moyenne annuelle sur la période 1999-2018 (418 agences) met en évidence que le phénomène n’est pas récent.

De plus, en comparant avec les ouvertures, on observe des fermetures d’agences en nombre supérieur aux ouvertures tout au long de la période, ce qui induit un solde négatif et aboutit à une attrition du parc d’agences en France.

Ce solde négatif s’amplifie sur la dernière période d’étude avec l’apparition d’un effet de ciseau très visuel : le niveau annuel des fermetures augmente alors que la baisse des ouvertures initiée en 2007 se poursuit, marquant ainsi une intensification du phénomène cohérente avec les premières annonces de fermetures d’agences dans la presse.

Un mimétisme organisationnel ?

Le secteur bancaire reste tout à la fois marqué par une forte incertitude structurelle – amplifiée par la transformation du paysage concurrentiel et des modèles de distribution sous l’impact des nouvelles technologies – et une forte légitimité organisationnelle du fait que c’est un secteur hautement régulé mais également jugé digne de confiance par le public.

La littérature académique, tant en finance comportementale (étude des comportements moutonniers) qu’en stratégie (théorie néo-institutionnelle), met en lumière qu’un secteur présentant les caractéristiques précitées se prête bien à la manifestation de comportements de mimétisme organisationnel conduisant à une homogénéisation des comportements et pratiques des organisations.

En économie financière, l’accent sera mis sur la rentabilité comme indicateur guide de la prise de décision dans une logique de rationalité calculatoire. Plus précisément, l’incitation au mimétisme provient de l’incertitude sur la capacité de l’enseigne à estimer si l’agence va continuer à générer une rentabilité suffisante. De ce fait, l’enseigne préfèrera observer et imiter ce que font les concurrents dans leurs décisions de fermeture. L’indicateur de rentabilité apparaît aujourd’hui d’autant plus essentiel dans le contexte de taux bas qui impose des marges d’intermédiation faibles.

Dans le cadre de la théorie néo-institutionnelle, l’imitation des enseignes entre elles dans leurs décisions de fermetures se ferait prioritairement dans l’optique de renforcer leur légitimité en copiant des concurrents appartenant à des groupes dits de référence.

Une communication séquencée

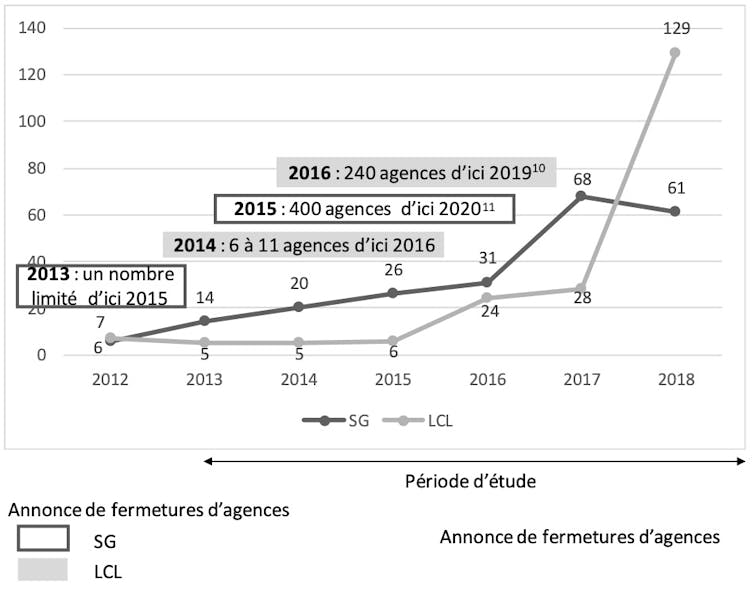

À titre d’exemple, nous avons étudié les fermetures de deux enseignes nationales, LCL et Société Générale (SG), sur la période 1998-2013. Les données de la base OGRB font état que ces enseignes ont fermé en moyenne 10 % de leur parc d’agences sur base 2012 (respectivement : 10,4 % pour LCL et 9,6 % pour SG) et que la moyenne annuelle de fermetures est également du même ordre de grandeur (35 agences par an).

Nous avons reconstitué les choix de fermetures et leurs causes en réalisant une étude documentaire (dépouillement et analyse de contenu de 91 articles de presse quotidienne économique nationale et régionale publiés entre 2012 et 2018). Il en ressort notamment que LCL et SG annoncent, au cours de la période, des fermetures d’agences d’envergure comme partie intégrante de leurs plans stratégiques.

Le graphique n°2 montre que LCL suit la SG dans la mise en œuvre de sa politique de réduction du nombre d’agences, ce que vient conforter l’analyse du séquencement des communications institutionnelles des deux enseignes. En 2014, LCL annonce des fermetures un an après celle de la SG en 2013, puis à nouveau en 2016, encore un an après la SG.

En termes de causes, LCL invoque en 2014 l’évolution des attentes des clients vers plus de canaux à distance portés par la banque digitale alors que l’annonce de la fermeture d’agences en 2016 est associée à la performance économique de l’enseigne qui, selon les mots de son actionnaire principal, « n’a pas délivré les performances espérées ».

De son côté, la SG évoque des causes similaires pour justifier des annonces de fermeture dans la presse en 2014 et 2016, à savoir la baisse des revenus de l’enseigne et la chasse aux coûts induite ainsi que l’usage généralisé d’Internet et des smartphones.

Ainsi, un faisceau d’éléments converge vers un comportement pour LCL mimétique à celui de la SG.

Conséquences sociales et politiques

Alors que ces fermetures sont légitimées par l’insuffisance de rentabilité ex ante, le débat se porte plus largement sur les phénomènes spatiaux qu’elles induisent. Les fermetures d’agences ne sont en effet pas exemptes de conséquences sociales et politiques, notamment dans les territoires économiquement fragiles.

La justification d’une baisse de fréquentation des agences du fait de la transformation digitale reste discutable. En effet, la clientèle économiquement fragile de personnes physiques a souvent plus besoin de « voir son banquier » pour gérer son budget et obtenir des services bancaires non digitalisables (un chéquier, des espèces, etc.) et la fermeture d’agences pourrait alors entraîner un effet d’éviction de cette clientèle.

De plus, il subsiste un paradoxe, celui qui confronte l’importance de la clientèle des professionnels et des petites entreprises pour les enseignes bancaires françaises, importance mise en avant dans leurs rapports annuels, avec l’absence totale de mention de cette clientèle pour justifier dans la presse de la fermeture d’agences.

Seul le passage à la banque digitale pour les personnes physiques et leur présence moins forte en agence est évoquée comme cause des fermetures. Or, les professionnels et les petites entreprises ont également besoin de l’interaction en face à face avec le banquier, ne serait que parce que le processus d’obtention d’un crédit ne fait pas, à ce jour, l’objet d’une digitalisation.

Le traitement de la clientèle des professionnels et des petites entreprises diffère selon les réseaux, suivant qu’il se fait dans des agences ou centres qui leur sont dédiés ou dans des agences où elle coexiste avec la clientèle des particuliers. L’investigation de comportements de mimétisme entre réseaux optant pour la même organisation (constituant ainsi un groupe de référence) suggère une piste de recherche supplémentaire s’agissant de poursuivre l’investigation des choix de fermetures d’agences bancaires.![]()

Fiche d'identité de l'article

| Titre original : | Fermetures des agences bancaires : une tendance amorcée bien avant la crise sanitaire |

| Auteurs : | Sophie Serve et Evelyne Rousselet |

| Éditeur : | The Conversation France |

| Collection : | The Conversation France |

| Licence : | Cet article est republié à partir de The Conversation France sous licence Creative Commons. Lire l’article original. |

| Date de parution : | 1er Février 2021 |

| Langues : | Français et anglais |

| Mots clés : | Finance, stratégie, banque, théorie économique, relation client, économie comportementale |